截至2019年1月5日一共發(fā)行了492只綠色債券�����,涵蓋191個發(fā)行主體����,發(fā)行總額達約7,578億元。據(jù)統(tǒng)計,募集資金以多用途投資�、清潔能源投資為主。非金融機構(gòu)中��,建筑業(yè)����、電力、熱力���、燃氣及水生產(chǎn)和供應業(yè)��、制造業(yè)為主要的發(fā)行主體�。目前環(huán)保行業(yè)發(fā)行主體數(shù)量占總數(shù)量10%不到,發(fā)行規(guī)模占總規(guī)模的3%�����,份額較小���,產(chǎn)品以公司債和資產(chǎn)支持證券為主��。

那么,綠色債券作為新興的融資渠道�,是否可以緩解環(huán)保公司融資難題?本文試做探討����。

綠色債券是我國建設綠色金融體系主要融資工具之一,采取“自上而下”的頂層設計����。不同于國際標準,我國的綠色債券從自身國情出發(fā)���,將煤炭和石油的高效清潔利用也作為綠色項目���。綠色債券的優(yōu)勢在于:

項目屬性的支持力度較大:審批時間相對較短���,為企業(yè)節(jié)約了時間成本。

發(fā)行綠色債券的融資成本較低:相關研究認為�,綠色債券的融資成本優(yōu)勢于5bp-120bp之間。有關研究進一步表明�����,持有AAA信用評級或國企性質(zhì)的企業(yè)�,其成本優(yōu)勢更加明。我們將發(fā)行綠色債券的環(huán)保公司和剩余發(fā)行主體的票面利率進行比較[1]�����,可以發(fā)現(xiàn)現(xiàn)有數(shù)據(jù)庫中的環(huán)保公司發(fā)行票面利率平均水平低于其他行業(yè)����。

發(fā)行門檻相對較低:不同于一般商業(yè)債券,綠色債券發(fā)行主體只要求滿足1年盈利(而一般商業(yè)債券要求最近連續(xù)3年盈利)����。

募集資金使用機制靈活:根據(jù)相關條款�����,企業(yè)一定條件下可用50%以內(nèi)的資金用于償債和資金補充�。而當資產(chǎn)負債率低于75%以下時�,不考慮企業(yè)其它公司信用類產(chǎn)品的規(guī)模。

環(huán)保行業(yè)公司的融資需求較高����,綠色債券的提出理論上有助于企業(yè)拓寬融資渠道,提高企業(yè)資金流動��。但從杠桿角度�����,發(fā)債會增加企業(yè)杠桿����,綠色債券的發(fā)行期往往較長(目前我國的綠色債券發(fā)行期限主要集中在3-5年)���,具有一定的還息壓力��。特別對于以PPP�、BOT等為主要業(yè)務模式的環(huán)保公司,如果無法保障合理的資金流動性��,盲目利用債務融資將增加財務負擔�,造成違約。

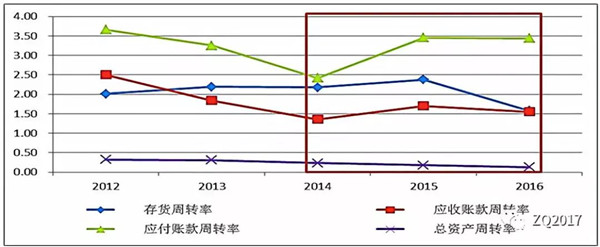

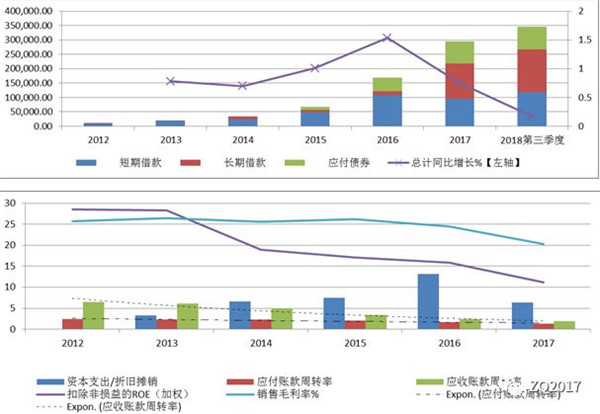

以陷入債務危機的盛運環(huán)保為例����,公司的主營業(yè)務模式為BOT,項目前期投入大��,后期資金回收緩慢��,融資需求高�����。根據(jù)公司2012-2016年相關指標�����,公司的資金流動性從2014年開始明顯減弱:存貨積壓周期延長����,資金占用增加;此外,應付賬款周轉(zhuǎn)率明顯高于回款率���,特別從2015年開始�����,差距明顯加大���,資金變現(xiàn)能力降低。盡管如此���,盛運環(huán)保資本支出卻大幅度提高����,2015年資本支出/折舊攤銷高達近20���,擴張規(guī)模相當明顯����。

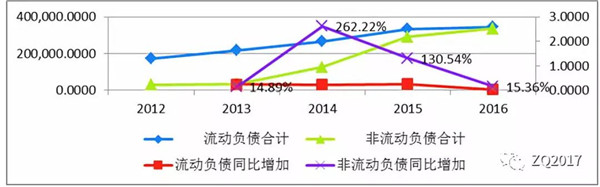

由于公司內(nèi)部的資金流動水平不高��,2014年��,2015年籌資力度加大����,期間利用短期融資券和定向工具多次募資。同期長期負債也明顯增加���,長期債務占比接近約40%����,2015年籌資資金流凈額同比增加323.73%����,賬面余額已經(jīng)接近40億元。

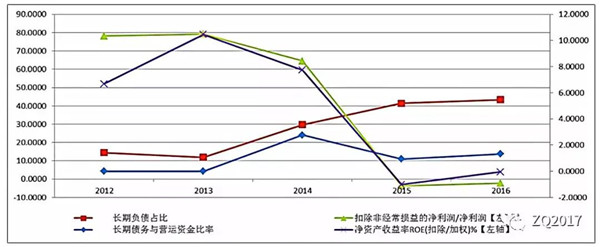

觀察營運資本情況�����,公司近幾年的長期債務/營運資本接近或高于1����。2015年營運資本周轉(zhuǎn)率同比降低85%,波動明顯����。企業(yè)自由現(xiàn)金流進一步說明了公司償債水平:自2012年已處于流出狀態(tài),2015年流出凈額達到數(shù)十億級,同比增長高達388%�����。

2015���、2016年公司扣除非經(jīng)常損益后均處于虧損狀態(tài)�,同時應收賬款/營業(yè)收入占比較高�,2014、2015����、2016年的壞賬損失賬面總額持續(xù)增加,同比增加幅度在50%左右���,壞賬風險較高�����。公司未來的成長情況充滿不確定性�。進一步分析項目質(zhì)量����,公司從事的垃圾發(fā)電在建項目前期投入高�,一旦發(fā)生資金困難�����,項目很有可能夭折���,無法實現(xiàn)產(chǎn)能釋放。此外��,年報顯示的在建項目主要集中在四��、五線城市����,相比較發(fā)達城市,垃圾熱值和供給水平相對較低���,加上目前宏觀經(jīng)濟下行���,通過項目收益優(yōu)化公司的資金流動有一定困難。

基于公司2014年-2016年的分析��,可以發(fā)現(xiàn)盛運環(huán)保的業(yè)務發(fā)展規(guī)模和資金水平并不匹配�。公司發(fā)行的綠色債券票面利率為6.8%�,明顯高于其他綠色債券發(fā)行成本���,不但不具備融資成本優(yōu)勢��,同時項目效益的不確定性也增加了公司的經(jīng)營風險�。此外����,公司的債務風險還可能會因為戰(zhàn)略決策而擴大。比如企業(yè)并購�。

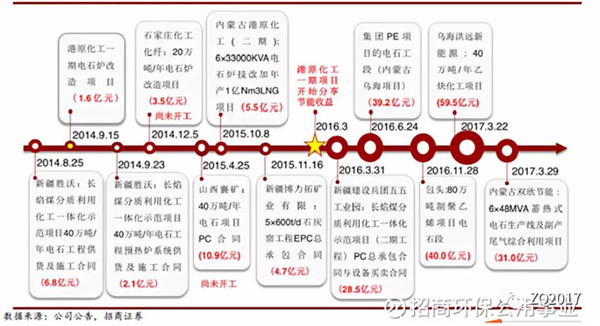

以神霧集團為例,神霧集團的主要客戶集中在煤化工����、冶金等高能耗、高污染行業(yè)����。集團聚焦節(jié)能環(huán)保,并投入資源研發(fā)高新技術(shù)���。2014年以來����,集團嘗試商業(yè)模式的轉(zhuǎn)型:同年收購神霧環(huán)保(原天立環(huán)保)后,將6項電石相關專利和29項專利申請權(quán)無償贈與子公司���,擬通過子公司利用EPC模式推廣新技術(shù)����。集團重點推廣的“乙炔法煤化工新工藝”的核心技術(shù)“乙炔法煤化工新工藝”為實用新型技術(shù)��,基于我國國情����,煤粉進料的可行性存在質(zhì)疑�����。同時�,公司推廣的技術(shù)專利申請日期集中在2014年、2015年��,缺乏工業(yè)化實踐積累��。而港源一期之后簽訂的項目規(guī)模年產(chǎn)規(guī)模普遍較大�����,技術(shù)的穩(wěn)定性和安全性未知。集團的下游客戶所在行業(yè)污染集中�����、安全要求較高�,如果產(chǎn)生問題,將造成較大的外部成本�����,影響公司經(jīng)營�。此外,下游客戶行業(yè)受環(huán)境治理���、供給側(cè)改革影響�����,項目的審批進度�、開工率���、市場供給均存在較高的不確定�����,項目收益無法保障�。

神霧環(huán)保早期同樣從事節(jié)能環(huán)保業(yè)務,下游客戶主要集中在電石行業(yè)�、冶鐵金、鋼鐵行業(yè)�,主營產(chǎn)品為工業(yè)爐窯節(jié)能環(huán)保,并具有推廣新技術(shù)和開展EPC的經(jīng)驗����,和集團業(yè)務以及戰(zhàn)略方向相關度較高���。但觀察母���、子公司的財務情況,雙方均存在高負債�,高應收賬款/營收占比以及現(xiàn)金流不理想等問題。收購相關度較高的目標公司可能有助于企業(yè)成長���,但同時存在資金流波動擴大的風險����。集團對外部融資和內(nèi)部關聯(lián)交易的依賴度非常高�,一旦技術(shù)推廣受阻����,項目停滯���,資金鏈問題將發(fā)生蝴蝶效應���。目前集團已經(jīng)產(chǎn)生巨額欠債,而發(fā)行的綠色債券也將于今年1月28日到期�,企業(yè)是否能按期還本付息尚且未知。

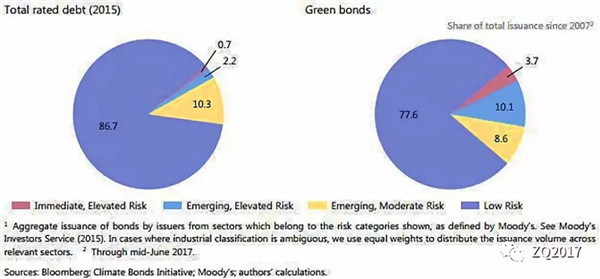

由上分析�����,綠色債券發(fā)行的優(yōu)勢并不保證能夠解決企業(yè)的融資問題�,相反,如果企業(yè)本身的治理�、風控水平欠缺,反而會加重企業(yè)困境��。另外�,相比一般債務,綠色債券項目涉及更高的環(huán)境風險���。穆迪機構(gòu)曾比較分析過一般商業(yè)債券和綠色債券的環(huán)境管理風險��,結(jié)果說明22.4%的綠色債券由中等或較高環(huán)境信貸風險的行業(yè)發(fā)行�����,近14%的發(fā)行方所在行業(yè)被列為高風險行業(yè)���,明顯高于一般債券的13.2%和2.9%�。

環(huán)保公司項目相往往涉及污染治理或危廢�、電子垃圾等有毒有害物體處置,如果運營不當�����,會造成嚴重的環(huán)境事故����,進而轉(zhuǎn)化成企業(yè)的內(nèi)部成本����。隨著政策和執(zhí)法力度的加強,環(huán)境成本內(nèi)部化幾率也會提升����?!豆潭ㄎ廴驹磁盼墼S可分類管理名錄(2017年版)》要求�,環(huán)境治理、水處理��、以生活垃圾����、危險廢物、污泥為燃料的火力發(fā)電以及廢棄資源加工行業(yè)在2019年需取得污染排許可證�����,暗示了未來環(huán)境管理投入的必然性�����。

博天環(huán)境主營水環(huán)境治理解決方案�,2018年下半年調(diào)整了公司的組織構(gòu)架,新?lián)蔚目偛煤蛨?zhí)行副總裁均在環(huán)境工程專業(yè)和管理實踐領域有豐富的經(jīng)驗����。根據(jù)公司,未來將“追求有質(zhì)量的增長”作為公司發(fā)展戰(zhàn)略�。

截至2018年第三季度���,公司在建工程賬面余額約406,115萬元,是同期固定資產(chǎn)賬面價值的53倍����,主要通過PPP業(yè)務模式開展。隨著業(yè)務擴張�,近幾年公司的資本支出水平明顯, 2016年的資本支出/折舊攤銷高達13���,同期的負債水平也明顯上升�����。2017年公司加大長期借款額度��,長期負債占比上升至32�,同比增加約50%�。但企業(yè)的營運資金效率水平欠缺��,自2016年����,長期債務/營運資金比例明顯增加,2017年比值接近202,償債壓力顯現(xiàn)���。而2015-2017年企業(yè)的經(jīng)營現(xiàn)金流凈額呈現(xiàn)負值���,盈利空間下滑,而2016����、2017的應收賬款占比在50%以上,且回款率有所降低��,壞賬風險增加��?��;诖?��,公司未來的產(chǎn)能釋放和成本控制將對公司可持續(xù)經(jīng)營起到關鍵作用。2017年年報顯示公司的多個項目已經(jīng)完工轉(zhuǎn)入固定資產(chǎn)��,2018-2019年將開始投產(chǎn)�。某種程度上和公司的組織調(diào)整相呼應。

綜上���,綠色債券的低成本融資并不意味著高效率����。環(huán)保公司項目,特別是工程項目�����,往往具有周期長�,不確定因素多,前期投入大等特點���。如未全面評估企業(yè)經(jīng)營�����,內(nèi)�����、外部成本以及相互間的邏輯關系����,發(fā)行綠色債券可能反而會加重企業(yè)負擔���。目前我國綠色債券還未出臺統(tǒng)一的評估細則來明確相關指標���,同時存在缺乏統(tǒng)一監(jiān)管、統(tǒng)一獨立認證等問題���,對投資人的吸引力有限���,而環(huán)保公司的相繼違約事件可能更會進一步降低投資熱情。綠色債券是否真能幫助環(huán)保企業(yè)緩解融資難題��,還有待觀望�。

[1]剔除金融、娛樂�、旅游業(yè)、貿(mào)易

[2]新疆圣雄能源為公司第一大客戶�,12、13年占銷售收入高于50%

原標題:環(huán)保公司綠色債券發(fā)行分析

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點�。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題,如發(fā)生涉及內(nèi)容���、版權(quán)等問題���,文章來源方自負相關法律責任����。

3. 如涉及作品內(nèi)容�、版權(quán)等問題,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系�,否則視為放棄相關權(quán)益。