垃圾焚燒行業(yè)多視角觀察:

后補(bǔ)貼時(shí)代的變與不變

垃圾量視角:短期下滑不改長期增長。由于疫情影響了正常的生產(chǎn)生活����,中國城鎮(zhèn)生活垃圾清運(yùn)量15年來首次呈現(xiàn)下滑趨勢���。但從長期視角來看,隨著人民生活水平和城鎮(zhèn)化率的不斷提升���,我國的城鎮(zhèn)人均生活垃圾清運(yùn)量(0.71Kg/天)有望向發(fā)達(dá)國家(1.58Kg/天)看齊�;農(nóng)村地區(qū)垃圾收集����、處置率存在較大的提高空間,依靠對未處理的垃圾存量的消化和擴(kuò)大處理覆蓋�,未來農(nóng)村垃圾處理規(guī)模的擴(kuò)張亦可期待。

產(chǎn)能視角:行業(yè)步入成熟期���,馬太效應(yīng)明顯��。據(jù)不完全統(tǒng)計(jì)�����,2022年1-4月垃圾焚燒新中標(biāo)項(xiàng)目數(shù)量較去年同期有所提升,但訂單的釋放省份多數(shù)位于中部地區(qū)����,日處理量超過1000噸僅3個(gè),故新增產(chǎn)能和投資額同比分別下滑�;后補(bǔ)貼時(shí)代,新中標(biāo)的垃圾焚燒發(fā)電項(xiàng)目噸垃圾處置費(fèi)上浮明顯��,較2021年平均79.72元/噸增長20.21%���。高質(zhì)量項(xiàng)目中標(biāo)企業(yè)以頭部公司為主�,鮮有小公司的身影出現(xiàn)����,行業(yè)馬太效應(yīng)繼續(xù)增強(qiáng)。

盈利因子視角:噸垃圾發(fā)電量提升�、垃圾處理費(fèi)調(diào)價(jià)和CCER對沖國補(bǔ)退坡負(fù)面影響����。盡管國補(bǔ)退坡對垃圾焚燒行業(yè)的重要盈利因子上網(wǎng)電價(jià)形成了一定的擾動�,但據(jù)我們測算噸上網(wǎng)電量提升、垃圾處理費(fèi)調(diào)價(jià)(已在2022新開標(biāo)項(xiàng)目上有所體現(xiàn))和CCER利潤增厚可有效緩解國補(bǔ)退坡所帶來的負(fù)面沖擊,使其不會對垃圾焚燒項(xiàng)目的盈利水平產(chǎn)生巨大影響���。

會計(jì)政策視角:《準(zhǔn)則解釋14號》對垃圾焚燒公司報(bào)表影響顯著�。垃圾焚燒行業(yè)中很多項(xiàng)目的業(yè)主都是地方政府,所以項(xiàng)目大多采用PPP��、BOT模式���。2021年1月26日,財(cái)政部印發(fā)《企業(yè)會計(jì)準(zhǔn)則解釋第14號》����,規(guī)范了企業(yè)對政府和企業(yè)合作(PPP)項(xiàng)目合同的會計(jì)處理,并完全取代了《解釋2號》中BOT項(xiàng)目會計(jì)處理方法����。該變更對報(bào)表的影響主要體現(xiàn)在:1)資產(chǎn)負(fù)債表:其他非流動資產(chǎn)增加;2)利潤表:營業(yè)收入增加�����、毛利率下降����、財(cái)務(wù)費(fèi)用增加;3)現(xiàn)金流量表:經(jīng)營性現(xiàn)金流凈額減少�、投資性現(xiàn)金流凈額增加。

業(yè)務(wù)拓展視角:多家公司進(jìn)軍新能源領(lǐng)域�����,打開全新成長空間����。隨著垃圾焚燒行業(yè)步入成熟期,十四五期間行業(yè)增速較十三五已有一定程度的下滑���,偉明環(huán)保���、旺能環(huán)境、圣元環(huán)保和中國天楹四家公司依據(jù)自身競爭優(yōu)勢和資源稟賦分別在高冰鎳���、動力電池回收�����、海上風(fēng)電/氫能和重力儲能領(lǐng)域有所布局���,拉開了垃圾焚燒公司業(yè)務(wù)拓展的徐徐大幕。盡管技術(shù)路線驗(yàn)證和項(xiàng)目落地尚需時(shí)間���,但在新領(lǐng)域的提前布局有望為公司帶來新的利潤增長點(diǎn)��,打開未來發(fā)展空間���。

投資策略。垃圾處理是國民生計(jì)的剛性需求�,隨著城鎮(zhèn)化率和人民生活水平的不斷提升���,人均垃圾量提升明顯;垃圾焚燒作為現(xiàn)階段最適合我國國情的垃圾處理方式替代垃圾填埋大勢所趨�����,盡管近年行業(yè)增速有所放緩但仍具發(fā)展空間����。監(jiān)管收嚴(yán)、國補(bǔ)退坡�����、訂單向頭部集中等因素使龍頭公司獲得做大做強(qiáng)的黃金機(jī)會�����,此外焚燒公司向新能源領(lǐng)域的業(yè)務(wù)拓展亦值得關(guān)注�����。我們推薦瀚藍(lán)環(huán)境和首創(chuàng)環(huán)保����,建議關(guān)注光大環(huán)境、偉明環(huán)保����、綠色動力、旺能環(huán)境�����、圣元環(huán)保和中國天楹�。

風(fēng)險(xiǎn)提示。項(xiàng)目推進(jìn)不及預(yù)期�����;補(bǔ)貼回款不及預(yù)期����。

投資主題

報(bào)告亮點(diǎn)

本篇報(bào)告我們從垃圾量、產(chǎn)能�����、盈利因子����、會計(jì)政策和業(yè)務(wù)拓展五個(gè)視角全面復(fù)盤了后補(bǔ)貼時(shí)代垃圾焚燒行業(yè)的最新趨勢�����,對市場關(guān)心的問題如訂單中標(biāo)最新情況��、國補(bǔ)退坡影響��、CCER�����、補(bǔ)貼欠款下發(fā)等予以綜述�����。

投資邏輯

垃圾處理是國民生計(jì)的剛性需求��,隨著城鎮(zhèn)化率和人民生活水平的不斷提升����,人均垃圾量提升明顯��;垃圾焚燒作為現(xiàn)階段最適合我國國情的垃圾處理方式替代垃圾填埋大勢所趨��,盡管近年行業(yè)增速有所放緩但仍具發(fā)展空間。監(jiān)管收嚴(yán)����、國補(bǔ)退坡、訂單向頭部集中等因素使龍頭公司獲得做大做強(qiáng)的黃金機(jī)會����,此外焚燒公司向新能源領(lǐng)域的業(yè)務(wù)拓展亦值得關(guān)注���。我們推薦瀚藍(lán)環(huán)境和首創(chuàng)環(huán)保�����,建議關(guān)注光大環(huán)境�、偉明環(huán)保����、旺能環(huán)境、圣元環(huán)保和中國天楹�。

(一)疫情影響生產(chǎn)生活���,城鎮(zhèn)垃圾清運(yùn)量小幅下滑

2020年中國城鎮(zhèn)生活垃圾清運(yùn)量15年來首次下降�����。自2020年新冠疫情爆發(fā)以來�,國內(nèi)正常的社會生產(chǎn)生活秩序受到一定程度影響,民眾消費(fèi)不振也使生活垃圾清運(yùn)量出現(xiàn)一定程度的下滑��。依據(jù)2021年10月發(fā)的《2020城鄉(xiāng)建設(shè)統(tǒng)計(jì)年鑒》�,2020年我國城鎮(zhèn)生活垃圾清運(yùn)量為2.35億噸較2019年下降2.87%,這也是自2006年以來中國城鎮(zhèn)生活垃圾清運(yùn)量首次呈現(xiàn)下降趨勢�。

(二)我國城鎮(zhèn)化率、人均垃圾清運(yùn)量與發(fā)達(dá)國家存在明顯差距

伴隨經(jīng)濟(jì)發(fā)展以及居民生活水平的提升�����,城鎮(zhèn)人均產(chǎn)生垃圾量也將隨之提升�。我們選取第六次(2010)和第七次人口普查(2020)的城鎮(zhèn)人口數(shù)據(jù),計(jì)算得出2010年我國城鎮(zhèn)人均垃圾清運(yùn)量為0.65千克/天�,2020年這一數(shù)字已升至0.71千克/天,同期我國的城鎮(zhèn)化率由49.7%提升至63.9%�,然而這兩項(xiàng)數(shù)據(jù)與發(fā)達(dá)國家均存在一定差距。根據(jù)世界銀行報(bào)告《2050年全球固體廢物管理一覽》的統(tǒng)計(jì)�����,高收入國家的人均生活垃圾量均值為1.58千克/天,美國更是達(dá)到了2.2千克/天�,是我國的三倍;我國約64%的城鎮(zhèn)化率與發(fā)達(dá)國家普遍80%以上的城鎮(zhèn)化率相比差距明顯�,與部分發(fā)展中國家70%以上的城鎮(zhèn)化率相比,也尚存一定提升空間�。

中國未來城市生活垃圾產(chǎn)生量仍存在較大上升空間。根據(jù)中國社會科學(xué)院農(nóng)村發(fā)展研究所����、中國社會科學(xué)出版社聯(lián)合發(fā)布《城市藍(lán)皮書:中國城市發(fā)展報(bào)告No.12》����,預(yù)計(jì)到2030年,中國城鎮(zhèn)化率將達(dá)到70%�����。按照2030年城鎮(zhèn)化率達(dá)到70%����、城鎮(zhèn)人均1.18千克/天的垃圾產(chǎn)生量計(jì)算,中國的城鎮(zhèn)垃圾量將達(dá)到4.21億噸/年����。若按未來城鎮(zhèn)化率達(dá)到80%、城鎮(zhèn)人均1.18千克/天的垃圾產(chǎn)生量計(jì)算,未來中國城鎮(zhèn)垃圾量將達(dá)到4.91億噸/年�����。

(三)農(nóng)村地區(qū)垃圾處理仍處于初級階段

2015年初��,“農(nóng)村垃圾治理”寫入中央一號文件���,開啟農(nóng)村垃圾處理工程����。2015年11月�,住建部等十部門聯(lián)合發(fā)布《全面推進(jìn)農(nóng)村垃圾治理的指導(dǎo)意見》,力推農(nóng)村垃圾治理工作�,明確要求因地制宜建立農(nóng)村生活垃圾“村收集、鎮(zhèn)轉(zhuǎn)運(yùn)�、縣處理”的治理模式,提出到2020年全面建成小康社會時(shí)�����,全國90%以上村莊的生活垃圾得到有效治理��。2018年2月���、2021年12月�����,中共中央辦公廳���、國務(wù)院辦公廳又先后印發(fā)了《農(nóng)村人居環(huán)境整治三年行動方案》和《農(nóng)村人居環(huán)境整治提升五年行動方案(2021-2025年)》���,進(jìn)一步提升鄉(xiāng)村垃圾治理水平。

根據(jù)《2020城鄉(xiāng)建設(shè)統(tǒng)計(jì)年鑒》���,農(nóng)村地區(qū)現(xiàn)每年產(chǎn)生垃圾總量穩(wěn)定在6600萬噸以上,人均垃圾產(chǎn)生量穩(wěn)定處于0.3千克/天的水平�。相比城市而言,農(nóng)村的垃圾產(chǎn)生規(guī)模和人均垃圾產(chǎn)生量遠(yuǎn)遠(yuǎn)偏低�����,雖然存在鄉(xiāng)村人口萎縮的情況��,但由于農(nóng)村地區(qū)垃圾收集����、處置率存在較大的提高空間�,依靠對未處理的垃圾存量的消化和擴(kuò)大處理覆蓋���,未來農(nóng)村垃圾處理規(guī)模的擴(kuò)張可期�。

二��、產(chǎn)能視角:

行業(yè)仍具增長空間�,替代填埋大勢所趨

2020年����,我國城鎮(zhèn)垃圾無害化處理率為99.75%,焚燒占比接近60%�����。2020年我國城市垃圾清運(yùn)量為2.35億噸��,其中生活垃圾無害化處理量2.34億噸��,占比接近100%�����,其中焚燒處理量約為1.46億噸(62.3%)����,填埋處理量7771.54萬噸(33.1%)��。日處理能力方面�����,2020年全國無害化處理能力為96.35萬噸/日���,焚燒為56.78萬噸,占比58.93%��,較2019年上升24.38%��。焚燒已正式超過填埋成為我國垃圾無害化處理主流方式�����。

焚燒兼?zhèn)涠喾N優(yōu)勢��,替代填埋大勢所趨���。垃圾焚燒依靠無害化程度高、減碳���、節(jié)約大量填埋占地�����、可提供發(fā)電及供熱額外盈利等優(yōu)勢成為前城市處理垃圾的首選方案�����,然而垃圾衛(wèi)生填埋的處理方式受到土地市場量價(jià)兩方面的擠壓���,在垃圾處理市場占據(jù)的份額逐步縮小�。

(二)垃圾焚燒行業(yè):

產(chǎn)能釋放速度下降���,行業(yè)進(jìn)入成熟期

1�����、總產(chǎn)能視角

垃圾焚燒設(shè)施日處理規(guī)模超預(yù)期���。根據(jù)2020城鄉(xiāng)統(tǒng)計(jì)年鑒的數(shù)據(jù),截至2020年底���,我國垃圾焚燒設(shè)施的日處理規(guī)模(城鎮(zhèn)+縣城)合計(jì)已達(dá)到66.19萬噸/日����,超額完成了十三五規(guī)劃58萬噸/日的目標(biāo)。

十四五政策明確2025年焚燒產(chǎn)能需達(dá)80萬噸/日(十三五為58萬噸)�����,2020至2025年行業(yè)將保持4%的復(fù)合增速�����。我們對根據(jù)各省生活垃圾焚燒發(fā)電中長期專項(xiàng)規(guī)劃做了對比與分析后發(fā)現(xiàn)����,近期(2020年)規(guī)劃計(jì)劃新增項(xiàng)目加2019年各省新增項(xiàng)目合計(jì)502個(gè),焚燒能力合計(jì)46.81萬噸/日����,而遠(yuǎn)期(2021-2030年)規(guī)劃垃圾焚燒項(xiàng)目合計(jì)僅276個(gè),焚燒能力合計(jì)25.94萬噸/日�����。由此我們可以得出�,無論是項(xiàng)目數(shù)量還是處理規(guī)模���,未來10年的增量還沒有2019年和2020年兩年相加之和多����,尤其是處理規(guī)模僅僅是近期的55%左右。半數(shù)以上的省份2019年與2020年新增項(xiàng)目之和大于長期規(guī)劃新增項(xiàng)目的總數(shù)����。

2、訂單視角

垃圾焚燒新訂單釋放速度減緩�����、處理費(fèi)價(jià)格提升�。2021年垃圾焚燒新增體量進(jìn)一步下降,全年中標(biāo)項(xiàng)目總處理規(guī)模達(dá)6.35萬噸/日��,同比2020年下降15.67%��。與此同時(shí)����,2021年平均中標(biāo)處理單價(jià)為89.63元/噸,同比2020 年增長12.73%��。近三年以來中標(biāo)價(jià)一直維持快速上升態(tài)勢,疊加政策推動�,我們認(rèn)為未來很可能按照“產(chǎn)生者付費(fèi)”原則,實(shí)施居民處理費(fèi)�����,健全收費(fèi)機(jī)制���,垃圾處理費(fèi)單價(jià)有望進(jìn)一步提升�,降低對補(bǔ)貼依賴程度�。

市場逐步向中西部和縣級下沉,小規(guī)模項(xiàng)目占比提升�����。2021年新增垃圾項(xiàng)目規(guī)模大于1000噸/日以上的總計(jì)15個(gè)���,僅占五分之一���;項(xiàng)目建設(shè)規(guī)模處于300~800噸/日的數(shù)量居多,共計(jì)50個(gè)�����。2021年,河北省成為釋放項(xiàng)目最多的省份(13個(gè))�����,廣東?。?0個(gè))�����、湖南?����。?個(gè))���、湖北省(5個(gè))和廣西?��。?個(gè))分居二三四位��。

根據(jù)不完全統(tǒng)計(jì)�����,2022年1-4月全國垃圾焚燒發(fā)電項(xiàng)目開標(biāo)數(shù)量為25個(gè)����,投資總額約為92.21億人民幣,新增產(chǎn)能1.86萬噸/日�,垃圾處理單價(jià)平均值為95.83元/噸。盡管中標(biāo)項(xiàng)目數(shù)量較去年同期有所提升���,但訂單的釋放省份多數(shù)位于中部地區(qū)��,日處理量超過1000噸僅3個(gè)�����,故新增產(chǎn)能和投資額同比分別下滑21.19%和31.8%至1.86萬噸與92.21億元����。但后補(bǔ)貼時(shí)代����,新中標(biāo)的垃圾焚燒發(fā)電項(xiàng)目噸垃圾處置費(fèi)上浮明顯,較2021年平均79.72元/噸增長20.21%����。

3�、競爭格局視角

截至2021年年報(bào)及最新公告不完全統(tǒng)計(jì)����,中國光大國際以產(chǎn)能市占率15.16%遙遙領(lǐng)先其他企業(yè)。從目前競爭者特點(diǎn)看�����,我國垃圾發(fā)電行業(yè)參與者主要以國企(60%)和民企(38%)為主���,國企競爭力更強(qiáng),市場占有率排名靠前的公司中僅有3家民營企業(yè)(紅色字體)�,剩余全部為國有企業(yè)。根據(jù)韋伯咨詢的數(shù)據(jù)����,2015年以來,垃圾焚燒CR10市占率從58%提升至2019年的60%��,行業(yè)集中度較高且較為穩(wěn)定��。同時(shí)���,我們在梳理了2021年新中標(biāo)垃圾發(fā)電項(xiàng)目后發(fā)現(xiàn)���,高質(zhì)量項(xiàng)目中標(biāo)企業(yè)中鮮有市占率15名之后企業(yè)的身影���。

基于以上分析,未來幾年內(nèi)�,垃圾焚燒行業(yè)將進(jìn)入深度整合期。垃圾焚燒行業(yè)本來就是一個(gè)資本�、技術(shù)密集型的行業(yè),小企業(yè)的生存空間不大�。監(jiān)管趨嚴(yán)會增加企業(yè)的環(huán)境合規(guī)成本,補(bǔ)貼政策的調(diào)整威脅企業(yè)的現(xiàn)金流�,這兩大趨勢對于小企業(yè)來說無疑是雪上加霜。而龍頭企業(yè)在運(yùn)營能力和項(xiàng)目經(jīng)驗(yàn)等方面的競爭優(yōu)勢凸顯��,未來的增量市場也將在政策引導(dǎo)下優(yōu)先選擇龍頭企業(yè)���,龍頭企業(yè)為了自身的發(fā)展考慮�����,增強(qiáng)規(guī)模效應(yīng)��、開拓市場����,很大可能在這一階段收購、兼并一些運(yùn)營難以為繼的小企業(yè)���,龍頭集中趨勢有望不斷加強(qiáng)����。

三����、盈利因子視角:

國補(bǔ)退坡���、CCER���、處理費(fèi)提價(jià)的多方博弈

按照傳統(tǒng)盈利模式拆解,噸垃圾上網(wǎng)電量和垃圾處理費(fèi)是影響垃圾焚燒發(fā)電運(yùn)營收入的主要因素���。理想情況下�,垃圾焚燒發(fā)電的商業(yè)模式優(yōu)質(zhì)清晰��,處理費(fèi)主要和項(xiàng)目所在地政府的財(cái)政支付能力有關(guān)��,而噸垃圾上網(wǎng)電量則與公司的技術(shù)手段和垃圾熱值有關(guān)��。但近兩年行業(yè)內(nèi)即出現(xiàn)了如國補(bǔ)退坡這樣的擾動因素,也出現(xiàn)了CCER 等利潤增厚因素�����,此部分我們將詳細(xì)剖析各類新變化對盈利因子的擾動情況���。

(一)垃圾處理費(fèi)上浮可對沖國補(bǔ)退坡的負(fù)面影響

上網(wǎng)電價(jià)的補(bǔ)貼大致可以分為四個(gè)階段:補(bǔ)貼初級階段��、補(bǔ)貼中級階段��、補(bǔ)貼過渡階段和后補(bǔ)貼階段�����。

1)補(bǔ)貼初級階段(2006年-2012年)

2006年1月4日����,國家發(fā)改委頒布《可再生能源發(fā)電價(jià)格和費(fèi)用分?jǐn)偣芾碓囆修k法》�����,其中第七條提到:補(bǔ)貼電價(jià)標(biāo)準(zhǔn)為每千瓦時(shí)0.25元���。發(fā)電項(xiàng)目自投產(chǎn)之日起�����,15年內(nèi)享受補(bǔ)貼電價(jià)�;運(yùn)行滿15年后,取消補(bǔ)貼電價(jià)�����。

此政策出臺后�,一些垃圾發(fā)電項(xiàng)目摻燒低品質(zhì)燃煤,提高垃圾熱值����,旨在滿足供熱及增發(fā)電量的要求�,以獲取更多的政府補(bǔ)貼�����。

2)補(bǔ)貼中級階段(2012年-2020年)

為了抑制某些垃圾焚燒發(fā)電廠通騙取補(bǔ)貼的行為,2012年4月10日��,國家發(fā)改委制定并頒布了《關(guān)于完善垃圾焚燒發(fā)電價(jià)格政策的通知》�,明確垃圾發(fā)電補(bǔ)貼政策:每噸生活垃圾折算上網(wǎng)電量暫定為280千瓦時(shí),并執(zhí)行全國統(tǒng)一垃圾發(fā)電標(biāo)桿電價(jià)每千瓦時(shí)0.65元(含稅�,下同)��,其中����,當(dāng)?shù)厥〖夒娋W(wǎng)負(fù)擔(dān)每千瓦時(shí)0.1元����。

3)補(bǔ)貼過渡階段(2020-2021)

2016年以后出現(xiàn)了可再生能源電價(jià)附加入不敷出的現(xiàn)象,這主要由于:電價(jià)附加征收標(biāo)準(zhǔn)未及時(shí)調(diào)整�,資金來源不足;一些地方規(guī)模管理失控����,裝機(jī)規(guī)模已遠(yuǎn)超國家規(guī)劃確定的數(shù)量。為解決這一問題����,2020年國家出臺一系列發(fā)電補(bǔ)貼政策進(jìn)行調(diào)整。2020年9月29日���,財(cái)政部�、國家發(fā)展改革委�����、國家能源局提出全生命周期,明確項(xiàng)目全生命周期補(bǔ)貼電量=項(xiàng)目容量×項(xiàng)目全生命周期合理利用小時(shí)數(shù)���,而且規(guī)定生物質(zhì)發(fā)電項(xiàng)目自并網(wǎng)之日起滿15年后�,無論項(xiàng)目是否達(dá)到全生命周期補(bǔ)貼電量�,不再享受中央財(cái)政補(bǔ)貼資金。

2021年8月����,國家發(fā)展改革委、財(cái)政部���、國家能源局又聯(lián)合印發(fā)了《2021年生物質(zhì)發(fā)電項(xiàng)目建設(shè)工作方案》����,明確了納入2021年中央補(bǔ)貼項(xiàng)目建設(shè)時(shí)限的要求�。非競爭配置項(xiàng)目均須在2021年底前實(shí)現(xiàn)全部機(jī)組建成并網(wǎng)�����,逾期未并網(wǎng)的項(xiàng)目取消非競爭配置補(bǔ)貼資格�����,后續(xù)可通過參加競爭配置的方式納入中央補(bǔ)貼范圍。納入2021年中央補(bǔ)貼范圍的競爭配置項(xiàng)目�,應(yīng)在2023年底前實(shí)現(xiàn)全部機(jī)組建成并網(wǎng),實(shí)際并網(wǎng)時(shí)間每逾期一個(gè)季度��,并網(wǎng)電價(jià)補(bǔ)貼降低0.03元/千瓦時(shí)��。

因此結(jié)合來看���, 2021年以前完成大額投產(chǎn)�����、且項(xiàng)目區(qū)域經(jīng)濟(jì)條件更優(yōu)的頭部企業(yè)受補(bǔ)貼退坡影響最小����,而在手項(xiàng)目較少�����、資金實(shí)力較弱的企業(yè)投產(chǎn)節(jié)奏相對更慢�����,退坡帶來的盈利能力下降影響相對顯著。

4)后補(bǔ)貼階段(2022年以后)

從2022年開始����,競爭配置項(xiàng)目逐漸完工投產(chǎn),引發(fā)了投資者對于行業(yè)的擔(dān)憂��。但生活垃圾焚燒發(fā)電項(xiàng)目特許經(jīng)營協(xié)議中一般有約定垃圾處理費(fèi)調(diào)價(jià)機(jī)制���,規(guī)定當(dāng)因售電等收入變化導(dǎo)致乙方凈利潤發(fā)生一定比例變化時(shí)���,垃圾處理服務(wù)費(fèi)可進(jìn)行調(diào)整。

我們測算了補(bǔ)貼變動對焚燒企業(yè)的利潤影響���,若0.2元/kWh的國補(bǔ)電價(jià)完全取消����,則對一個(gè)典型的1000噸/日項(xiàng)目的凈利潤負(fù)面影響約為36%�。我們做以下假設(shè):此1000噸/日的項(xiàng)目進(jìn)入穩(wěn)定運(yùn)營期、噸垃圾上網(wǎng)電量330kWh���、運(yùn)營時(shí)長330天�����、產(chǎn)能利用率90%�����、垃圾處理費(fèi)70元/噸���。當(dāng)0.2元/kWh(含稅)的國補(bǔ)下調(diào)一半時(shí),項(xiàng)目凈利潤下降約18%��,若通過提高前端處理費(fèi)保持收益穩(wěn)定��,則處理費(fèi)需提升21至91元/噸��;當(dāng)完全取消時(shí)�,凈利潤下降36%,平衡補(bǔ)貼補(bǔ)償額約為42元�。

根據(jù)我們的預(yù)測,2022年競爭配置上網(wǎng)項(xiàng)目的電價(jià)下調(diào)幅度約在 0.05-0.1元之間�,前端處理費(fèi)需約增加10-20元,但此種幅度的漲價(jià)已在新中標(biāo)項(xiàng)目中有所體現(xiàn)���,從側(cè)面印證了多數(shù)地方政府的財(cái)政支付能力可以支撐此類幅度的漲價(jià)���。同時(shí)�����,2022年05月25日��,國務(wù)院辦公廳印發(fā)《關(guān)于進(jìn)一步盤活存量資產(chǎn)擴(kuò)大有效投資的意見》��,明確提出要依法推動縣級以上地方人民政府建立完善生活垃圾處理收費(fèi)制度�,有效提高項(xiàng)目收益水平����,該文件為后續(xù)垃圾焚燒項(xiàng)目處理費(fèi)的提升提供了政策依據(jù)。

(二)無害化率接近100%��,焚燒成為主流處理方式

噸發(fā)電量作為垃圾焚燒項(xiàng)目關(guān)鍵的盈利因子之一��,主要與垃圾熱值和技術(shù)手段相關(guān)���。我們認(rèn)為垃圾焚燒上市公司噸垃圾發(fā)電量提升主要有以下幾方面原因:1)近年來隨著垃圾分類在全國范圍內(nèi)的推廣���,入爐的廚余垃圾(含水量較高)減少,而輕質(zhì)可燃的紙制品�����、紡織物、塑料入爐量的增加有效提升了垃圾熱值�����;2)人民生活水平與垃圾熱值呈現(xiàn)正相關(guān)�����,隨著我國經(jīng)濟(jì)發(fā)展水平和城鎮(zhèn)化率的不斷提升����,我國的垃圾熱值也逐步提升��,但仍與發(fā)達(dá)國家存在較大差異(僅為美國的二分之一左右)��;3)爐排爐技術(shù)能使垃圾燃燒的更加充分���,目前已取代硫化床技術(shù)成為主流�。

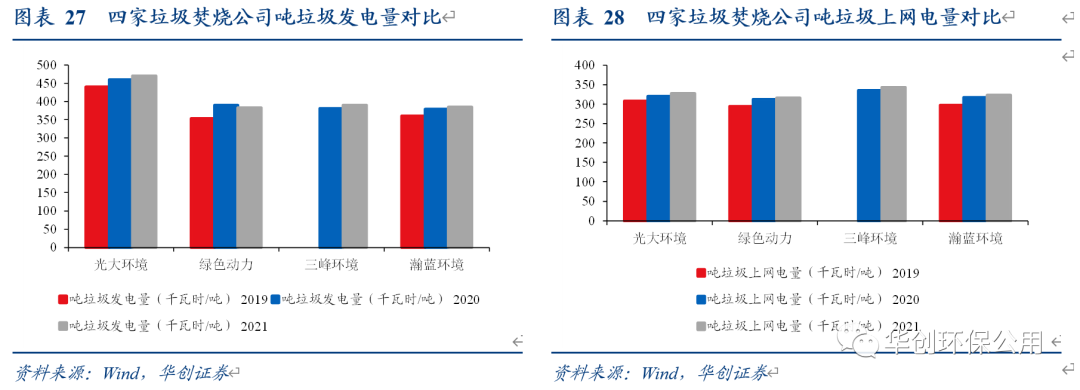

我們選取光大環(huán)境�、三峰環(huán)境���、瀚藍(lán)環(huán)境和綠色動力四家上市公司進(jìn)行比較�,所有公司的2019-2021年的噸垃圾發(fā)電量與噸垃圾上網(wǎng)電量均呈現(xiàn)上升趨勢。2021年光大環(huán)境的噸垃圾發(fā)電量已達(dá)到470度���,大幅領(lǐng)先其余公司����;噸上網(wǎng)電量四家公司差距不大����,均在320-340度這一區(qū)間�。我們認(rèn)為噸垃圾發(fā)電量的逐年提升亦可以增厚垃圾焚燒項(xiàng)目的盈利能力���,削弱國補(bǔ)退坡的不利影響。

CM-072-V01“多選垃圾處理方式”(第一版)中詳細(xì)規(guī)定了測算一個(gè)垃圾焚燒項(xiàng)目所產(chǎn)生的CCER噸數(shù)的方法學(xué)�����。與可再生能源發(fā)電項(xiàng)目相比����,垃圾焚燒發(fā)電項(xiàng)目不僅替代了項(xiàng)目所在地電網(wǎng)的火力發(fā)電的碳排放���,還避免了垃圾填埋產(chǎn)生的甲烷排放�����;但焚燒化石燃料也會帶來一定的溫室氣體排放�。

我們采用垃圾處理量與所獲得CCER噸數(shù)之比作為統(tǒng)計(jì)口徑��,從簽發(fā)和備案項(xiàng)目中選取了較為典型的垃圾焚燒項(xiàng)目計(jì)算平均值�����,根據(jù)測算垃圾焚燒企業(yè)每處理一噸垃圾�,平均獲得0.287噸CCER,在假設(shè)CCER價(jià)格為20元/噸的情況下�����,噸垃圾增收約為6元�����。

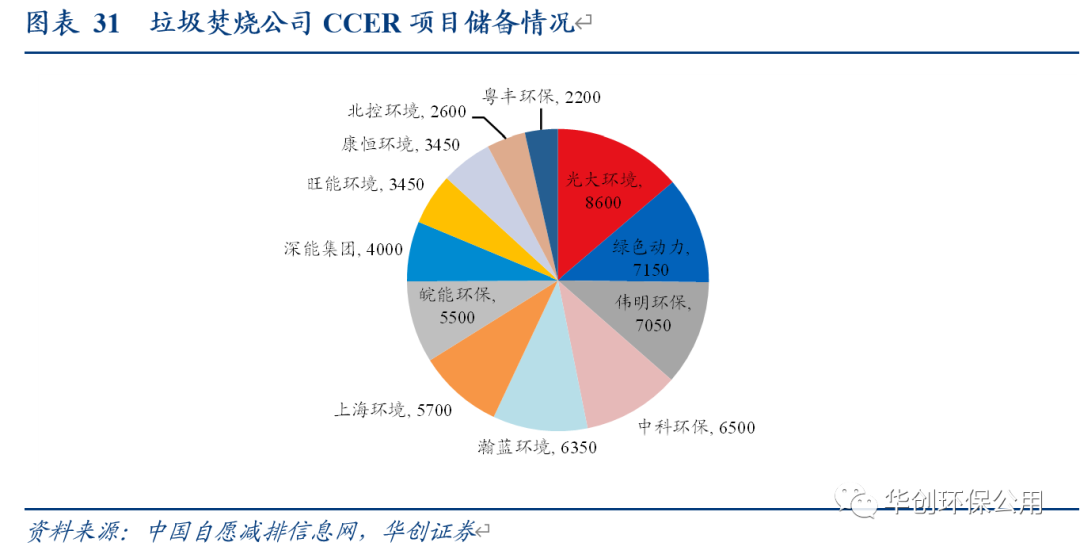

最理想情況下����,CCER收入在利潤端可為垃圾焚燒頭部企業(yè)帶來3%-9%的增厚����。我們選取瀚藍(lán)環(huán)境��、光大環(huán)境��、偉明環(huán)保和綠色動力四家頭部垃圾焚燒上市公司進(jìn)行測算����,在假設(shè)公司所處理的垃圾全部可以轉(zhuǎn)化為CCER的情況下,按照2021年的垃圾處理量和凈利潤����,CCER收入可分別為瀚藍(lán)環(huán)境、光大環(huán)境���、偉明環(huán)保�、綠色動力帶來4.45%/4.02%/2.48%/8.67的利潤端彈性��。

22年政府預(yù)算支出中有4500億元的補(bǔ)貼增量或?qū)⒂糜诳稍偕茉囱a(bǔ)貼的一次性發(fā)放����。2022年與2021年中央財(cái)政預(yù)算支出的口徑發(fā)生了變化,其中21年出現(xiàn)的“可再生能源電價(jià)附加收入安排的支出”科目在22年的財(cái)政支出預(yù)算中消失��,22年的統(tǒng)計(jì)口徑中其他政府性基金支出項(xiàng)目由21年的4.54億元驟增至4594.47億元�。考慮到22年將21年的若干個(gè)口徑進(jìn)行合并�,假設(shè)除可再生能源補(bǔ)貼項(xiàng)目的其他合并項(xiàng)目預(yù)算支出保持不變,預(yù)計(jì)今年將能騰挪出4500億元的財(cái)政支出供可再生能源補(bǔ)貼的發(fā)放�����,此前的拖欠問題有望得到一次性解決����。

主管部門已對可再生能源補(bǔ)貼欠款事項(xiàng)進(jìn)行系統(tǒng)性清查,2022年3月底相關(guān)企業(yè)已完成自查并上報(bào)國家能源局�,下發(fā)日期待定。據(jù)E20研究院粗略測算��,與固廢處理相關(guān)的生活垃圾焚燒發(fā)電及生物質(zhì)發(fā)電項(xiàng)目補(bǔ)貼拖欠累計(jì)約在200億元左右���。根據(jù)2021年年報(bào)的最新數(shù)據(jù)����,光大環(huán)境����、瀚藍(lán)環(huán)境�����、和綠色動力三家垃圾焚燒上市公司的補(bǔ)貼欠款規(guī)模分別約為80億元(應(yīng)收賬款+合同資產(chǎn))��、6.75億元(電網(wǎng)客戶及再生能源補(bǔ)貼組合)和10億元(應(yīng)收國家可再生能源補(bǔ)助電費(fèi))���。補(bǔ)貼欠款的下發(fā)將會有效改善相關(guān)企業(yè)的現(xiàn)金流情況,有利于垃圾焚燒公司健康��、平穩(wěn)運(yùn)營����,亦對垃圾焚燒行業(yè)的繁榮發(fā)展有重要意義。

四��、會計(jì)政策視角:

《準(zhǔn)則解釋14號》對垃圾焚燒公司財(cái)務(wù)報(bào)表影響簡述

環(huán)保行業(yè)中很多項(xiàng)目的業(yè)主都是地方政府�,所以項(xiàng)目大多采用PPP、BOT模式��。2021年1月26日���,財(cái)政部印發(fā)《企業(yè)會計(jì)準(zhǔn)則解釋第14號》��,規(guī)范了企業(yè)對政府和企業(yè)合作(PPP)項(xiàng)目合同的會計(jì)處理��,并完全取代了《解釋2號》中BOT項(xiàng)目會計(jì)處理方法�。該會計(jì)政策變更的影響已體現(xiàn)在環(huán)保上市公司發(fā)布的2021年報(bào)之中�����。在本周的小專題研究中����,我們將以典型環(huán)保上市公司財(cái)報(bào)為基礎(chǔ),剖析該會計(jì)準(zhǔn)則變更對資產(chǎn)負(fù)債表����、現(xiàn)金流量表和利潤表的影響。

2008 年 8 月��,財(cái)政部發(fā)布了《企業(yè)會計(jì)準(zhǔn)則解釋第2號》(以下簡稱解釋2號)�����,對BOT 項(xiàng)目企業(yè)的會計(jì)處理進(jìn)行了規(guī)范�。但近年來,企業(yè)參與公共基礎(chǔ)設(shè)施建設(shè)項(xiàng)目涉及合同關(guān)系逐漸復(fù)雜,產(chǎn)生了除BOT以外的多種PPP合作模式��。為了與《企業(yè)會計(jì)準(zhǔn)則第14號——收入》(2017年修訂)保持銜接���,并與國際財(cái)務(wù)報(bào)告準(zhǔn)則的持續(xù)趨同����,財(cái)政部于2021年1月26日起草并發(fā)布了《企業(yè)會計(jì)準(zhǔn)則解釋第14號》(以下簡稱解釋14號)��。解釋14號規(guī)范了企業(yè)對政府和企業(yè)合作(PPP)項(xiàng)目合同的會計(jì)處理��,并完全取代了解釋2號中關(guān)于“五����、企業(yè)采用建設(shè)經(jīng)營移交方式(BOT)參與公共基礎(chǔ)設(shè)施建設(shè)業(yè)務(wù)應(yīng)當(dāng)如何處理”的相關(guān)內(nèi)容。

1����、適用范圍

解釋14號對適用范圍做出了更詳細(xì)的說明,應(yīng)當(dāng)符合“雙控制”與“雙特征”��。解釋2號僅對“合同授予方”��、“合同投資方”�����、“特許經(jīng)營權(quán)”等關(guān)鍵名詞做出解釋而解釋14號則對適用范圍做出明確說明——滿足“雙控制”與“雙特征”條件,并對運(yùn)營期占項(xiàng)目資產(chǎn)全部使用壽命項(xiàng)目�����、不符合“雙控制”與“雙特征”條件項(xiàng)目的處理方法做出解釋�。

2���、建造收入(利潤表)

解釋14號擴(kuò)大了確認(rèn)建造收入的范圍���。解釋2號規(guī)定對于實(shí)際提供建造服務(wù)的部分,可確認(rèn)建造收入而對于未實(shí)際提供建造服務(wù)(即發(fā)包給其他方)的部分確認(rèn)為金融資產(chǎn)或無形資產(chǎn)�����;解釋14號則規(guī)定即使企業(yè)不提供實(shí)際建造服務(wù)�����,仍然可以確認(rèn)建造收入(主要責(zé)任人:按對價(jià)總額確認(rèn)收入;代理人:扣除支付給其他方的金額后確認(rèn)收入)�。我們認(rèn)為該會計(jì)準(zhǔn)則的變更是2021年部分環(huán)保上市公司凈利潤增速低于營收增速的原因之一(多確認(rèn)了毛利率較低的工程業(yè)務(wù)收入)。

A股主流垃圾焚燒企業(yè)建造收入均出現(xiàn)不同幅度的增長��。瀚藍(lán)環(huán)境2021年度工程與裝備業(yè)務(wù)營收大幅增長88%�,由15.73億增至29.64億元(未剔除內(nèi)部交易),但固廢業(yè)務(wù)的毛利率整體下降4.21pct��;偉明環(huán)保設(shè)備�、EPC及服務(wù)營收同比增長38.02%至23.32億元,但毛利率卻下降14.12%����;綠色動力2021年前不確認(rèn)建造收入和成本,會計(jì)政策變更后確認(rèn)建造收入24.27億元����,總營收大幅增加122.03%至50.57億元,但綜合毛利率卻下降25.63%���。垃圾焚燒運(yùn)營期毛利率遠(yuǎn)高于建造毛利率���,因此我們認(rèn)為會計(jì)準(zhǔn)則的變更在一定程度上可以解釋上述企業(yè)營收增加但毛利率下滑的原因。

3���、借款費(fèi)用(利潤表)

解釋14號要求對部分借款費(fèi)用予以費(fèi)用化處理�����。解釋2號中對價(jià)類型(無形資產(chǎn)模式����、金融資產(chǎn)模式或混合模式)對借款費(fèi)用資本化沒有影響而解釋14號明確借款費(fèi)用的資本化對象是無形資產(chǎn),對價(jià)類型是金融資產(chǎn)或者是混合模式下的金融資產(chǎn)部分����,相關(guān)的借款費(fèi)用均應(yīng)予以費(fèi)用化����。我們認(rèn)為該會計(jì)準(zhǔn)則的變更是2021年部分環(huán)保上市公司財(cái)務(wù)費(fèi)用上漲的原因之一。

部分A股環(huán)保公司財(cái)務(wù)費(fèi)用增幅明顯��。我們分析了瀚藍(lán)環(huán)境�、偉明環(huán)保、高能環(huán)境����、聚光科技的年報(bào)后發(fā)現(xiàn)這三家上市公司的財(cái)務(wù)費(fèi)用均出現(xiàn)明顯增長,公司在年報(bào)中也均做出“利息資本化轉(zhuǎn)費(fèi)用化”的解釋�����。

4、現(xiàn)金流(現(xiàn)金流量表)

2021年8月�����,財(cái)政部發(fā)布了11個(gè)政府和社會資本合作(PPP) 會計(jì)處理實(shí)施問答��,對PPP項(xiàng)目建造期間發(fā)生的建造支出在現(xiàn)金流量表中應(yīng)如何列示做出進(jìn)一步說明:PPP項(xiàng)目建造期間相關(guān)建造支出作為投資性現(xiàn)金流列示調(diào)整至經(jīng)營性現(xiàn)金流列示�����。我們認(rèn)為該會計(jì)準(zhǔn)則的變更是2021年部分環(huán)保上市公司經(jīng)營性現(xiàn)金流下滑的原因之一����。

準(zhǔn)則變更對A股環(huán)保公司經(jīng)營性現(xiàn)金流影響明顯。以瀚藍(lán)環(huán)境為例����,執(zhí)行新準(zhǔn)則后,公司經(jīng)營性現(xiàn)金流同比減少55.09%���,投資活動現(xiàn)金流同比增加45.87%���,如剔除解釋第 14 號的影響�,經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額約為 20 億元�����,同比增長約2.24%�。

5、資產(chǎn)確認(rèn)(資產(chǎn)負(fù)債表)

在《實(shí)施問答》中����,財(cái)政部還對PPP項(xiàng)目建造期間形成的合同資產(chǎn)列報(bào)方式做出解釋:將對價(jià)金額確認(rèn)為無形資產(chǎn)時(shí),合同資產(chǎn)確認(rèn)為無形資產(chǎn)��;確認(rèn)為無形資產(chǎn)以外的部分�,依據(jù)其一年以內(nèi)是否變現(xiàn)在合同資產(chǎn)或其他非流動資產(chǎn)列示�����。

以聚光科技為例���,公司將建設(shè)期的合同資產(chǎn)在“其他非流動資產(chǎn)”項(xiàng)目列示�����,回款期的合同資產(chǎn)在“長期應(yīng)收款”項(xiàng)目列示���。由于聚光科技的PPP項(xiàng)目大部分處于建設(shè)期��,所以該變更導(dǎo)致聚光科技本年度非流動資產(chǎn)大幅增加���。

以瀚藍(lán)環(huán)境為例,公司主要采用 PPP 混合模式區(qū)分金融資產(chǎn)和無形資產(chǎn)核算���,PPP 項(xiàng)目資產(chǎn)不作為固定資產(chǎn)核算�,影響合同資產(chǎn)�、其他非流動資產(chǎn)增加,在建工程�����、固定資產(chǎn)�����、無形資產(chǎn)減少����。

解釋14號新增了具體的披露要求,彌補(bǔ)了解釋2號第五項(xiàng)內(nèi)容對于附注披露的不足�����,與國際財(cái)務(wù)報(bào)告準(zhǔn)則保持了趨同。

解釋14號要求企業(yè)從2021年1月1日開始執(zhí)行��,能追溯完成調(diào)整的項(xiàng)目盡量開始應(yīng)用本解釋�,報(bào)表中的可比信息可以不給予調(diào)整。

五�����、業(yè)務(wù)拓展視角:

切入新能源產(chǎn)業(yè)鏈

站在當(dāng)前時(shí)點(diǎn)�����,垃圾焚燒行業(yè)已度過快速發(fā)展期進(jìn)入成熟期��,多家垃圾焚燒公司結(jié)合自身競爭優(yōu)勢與資源稟賦���,極具前瞻性的著手布局新能源業(yè)務(wù),此拓展有望為相關(guān)企業(yè)帶來新的利潤增長點(diǎn)�,打開未來的發(fā)展空間。我們選取偉明環(huán)保��、旺能環(huán)境��、圣元環(huán)保和中國天楹四家公司在下文重點(diǎn)分析:

(一)偉明環(huán)保:攜手青山、盛屯�����,進(jìn)軍高冰鎳領(lǐng)域

高冰鎳冶煉工藝總體可以分為RKEF火法工藝���、HPAL濕法工藝和火法富氧側(cè)吹工藝��。偉明設(shè)備是國家高新技術(shù)企業(yè)�����,目前在垃圾焚燒爐排爐����、煙氣凈化�、自動控制等方面具備自主知識產(chǎn)權(quán),因此實(shí)現(xiàn)了偉明垃圾焚燒核心設(shè)備——鍋爐焚燒設(shè)備和煙氣凈化系統(tǒng)的自產(chǎn)���。垃圾焚燒爐與富氧側(cè)吹爐有相通之處���,也有側(cè)吹式垃圾焚燒爐用于工業(yè)實(shí)踐,使得公司在技術(shù)領(lǐng)域天然具備一定競爭優(yōu)勢。

以下為公司的布局時(shí)間線:

1)2021年6月與青山集團(tuán)簽訂戰(zhàn)略合作協(xié)議�,雙方今后將充分發(fā)揮彼此在品牌、資金����、資源、技術(shù)�����、市場���、產(chǎn)品等方面的優(yōu)勢�,積極探索符合雙方產(chǎn)業(yè)發(fā)展和利益的創(chuàng)新型合作發(fā)展模式��,有意向在固廢處理�、工業(yè)廢水廢氣處理、能源電廠EPC工程建設(shè)及運(yùn)營管理����、環(huán)保設(shè)備銷售服務(wù)、礦山尾礦處理�、廢舊電池回收利用����、碳減排技術(shù)以及綠色高效新能源解決方案等領(lǐng)域建立合作��。

2)2021年11月與Indigo公司簽署《戰(zhàn)略合作框架協(xié)議》�,擬共同在印尼規(guī)劃投資開發(fā)建設(shè)紅土鎳礦冶煉4萬噸高冰鎳項(xiàng)目�����,其中公司持股70%�����;擬使用不超過17.39億元投資高冰鎳項(xiàng)目�����。

3)2022年4月與盛屯礦業(yè)���、青山控股簽署《鋰電池新材料項(xiàng)目戰(zhàn)略合作框架協(xié)議》�����,三方擬合作�,在溫州市共同規(guī)劃投資開發(fā)建設(shè)20萬噸高冰鎳精煉���、高鎳三元前驅(qū)體生產(chǎn)����、高鎳正極材料生產(chǎn)及相關(guān)配套項(xiàng)目。

在電動汽車市場快速增長帶動下���,動力型鋰離子電池繼續(xù)保持快速增長勢頭���。全球動力電池年新增裝機(jī)量保持快速增長,根據(jù)前瞻產(chǎn)業(yè)研究院的預(yù)測����,2025年全球鋰電池裝機(jī)量將會達(dá)到1223GWh,動力電池占比高達(dá)75.2%���。2020年中國動力電池終端消費(fèi)需求高達(dá)44.1%���,居世界第一位。硫酸鈷和硫酸鎳是生產(chǎn)三元?jiǎng)恿﹄姵氐闹匾牧?,未來有望量價(jià)齊升。

動力電池回收行業(yè)或在2025年迎來放量���。根據(jù)國家規(guī)定�����,動力電池容量衰減至額定容量的80%以下�����,就要面臨退役���、被強(qiáng)制回收。根據(jù)中國循環(huán)經(jīng)濟(jì)協(xié)會的預(yù)測2020年我國動力電池退役量高達(dá)20萬噸(約25GWh)�����,2025年后�,每年退役電池?cái)?shù)量增長將超百萬量級。

2022年1月4日旺能環(huán)境收購立鑫新材料公司60%股權(quán)�����,開始布局動力電池回收領(lǐng)域�����。依據(jù)公司2021年年報(bào)披露���,立鑫新材料已于2022年3月底完成了一期動力電池提鈷鎳鋰項(xiàng)目的試運(yùn)營工作���,并于4月份開始正式運(yùn)營���,目前月產(chǎn)能負(fù)荷已達(dá)80%以上,預(yù)計(jì)全年可完成70%以上的產(chǎn)能���,2023年可全部達(dá)產(chǎn)���。全部達(dá)產(chǎn)后對應(yīng)鎳鈷錳提純量3000金噸/年,碳酸鋰提純量1000噸/年��。原材料方面���,公司可與大股東美欣達(dá)集團(tuán)前端汽車拆解業(yè)務(wù)聯(lián)動產(chǎn)生協(xié)同效應(yīng)�,同時(shí)又積極與汽車企業(yè)�����、電池企業(yè)����、梯次利用企業(yè)����、第三方回收商進(jìn)行洽談����,以保障長期穩(wěn)定的電池來源����。

公司預(yù)計(jì)于2022H2啟動立鑫新材料二期項(xiàng)目,規(guī)劃對應(yīng)鎳鈷錳提純量7500金噸/年����,碳酸鋰提純量2800噸/年。同時(shí)公司亦開始布局磷酸鐵鋰電池回收產(chǎn)能����,規(guī)劃產(chǎn)能規(guī)模為6萬噸廢電池/年。

(三)圣元環(huán)保:海上風(fēng)電與氫能

海上風(fēng)電增長空間巨大����,平價(jià)節(jié)點(diǎn)或?qū)⒂瓉硌b機(jī)潮。海上風(fēng)電“十四五”期間預(yù)計(jì)新增裝機(jī)200GW���,20-25年CAGR約25%��,高于十四五期間風(fēng)電整體13.5%的增速�����。隨著海風(fēng)伙伴計(jì)劃首次提出海風(fēng)將于2024年實(shí)現(xiàn)平價(jià)���,海風(fēng)或?qū)⒂谄絻r(jià)節(jié)點(diǎn)迎來裝機(jī)潮���,海風(fēng)未來發(fā)展可期。

2022年1月4日����,圣元環(huán)保與三峽啟航(北京)私募基金管理有限公司簽訂了《福建省海上風(fēng)電及光伏發(fā)電項(xiàng)目合作協(xié)議》,雙方合作開發(fā)福建省海上風(fēng)電及光伏發(fā)電項(xiàng)目��,積極爭取福建海上風(fēng)電首個(gè)項(xiàng)目的落地實(shí)施��,開啟新能源第二成長曲線��。2022年公司將積極推動福建省海上風(fēng)電及光伏發(fā)電項(xiàng)目落地�����。

2022年3月29日����,公司又與有研工程技術(shù)研究院有限公司簽署了《關(guān)于簽訂建設(shè)氫能源研究院的合作協(xié)議》��,雙方合作共同推動固態(tài)儲氫材料的應(yīng)用及推廣���,推動氫能儲能的產(chǎn)業(yè)化發(fā)展。目前公司已成立泉州有元研究院有限公司�����,主要開展清潔能源制氫���、儲運(yùn)及應(yīng)用等相關(guān)技術(shù)領(lǐng)域的研究。

風(fēng)光的大量并網(wǎng)對電力系統(tǒng)的調(diào)節(jié)能力提出了更高的挑戰(zhàn)��。風(fēng)電在晴天等無風(fēng)條件下出力將大大降低�,而光伏在陰天及夜間出力也將出現(xiàn)驟降。不同于可控的火電機(jī)組�,風(fēng)光的不可控性成為對電網(wǎng)的巨大挑戰(zhàn)之一。儲能可以平抑風(fēng)光發(fā)電的波動性��,提高其可調(diào)度性�,是解決上述問題的重要手段。

以下為公司的布局時(shí)間線:

1)2021 年 11 月與如東縣人民政府簽署《新能源產(chǎn)業(yè)投資協(xié)議》��,就灘涂光伏發(fā)電、海上風(fēng)電����、儲能、氫能��、零碳數(shù)據(jù)中心等新能源業(yè)務(wù)與如東縣政府達(dá)成深度戰(zhàn)略合作協(xié)定�。

2)2021年12月與中國投資協(xié)會能源投資專業(yè)委員會、美國 STERA 能源公司����、天空塔(北京)儲能科技有限公司正式簽訂中國境內(nèi)首個(gè) 100 兆瓦時(shí)重力儲能項(xiàng)目戰(zhàn)略合作協(xié)議。

3)2022 年 1 月��,公司控股子公司 Atlas 與重力儲能技術(shù)開發(fā)商 EV 公司簽署了《技術(shù)許可使用協(xié)議》�。

4)2022年5月16日公司與國網(wǎng)江蘇綜合能源服務(wù)有限公司簽署了《戰(zhàn)略合作協(xié)議》,就重力儲能技術(shù)研究與項(xiàng)目開發(fā)相關(guān)事宜達(dá)成戰(zhàn)略合作�����。

5)2022年5月31日���,公司控股子公司阿特拉斯與中電建水電簽署《戰(zhàn)略合作協(xié)議》���,雙方圍繞重力儲能+光伏�、風(fēng)電�、水電、核電�����、生態(tài)修復(fù)�、尾礦治理、建筑垃圾等零碳能源+資源綜合利用的解決方案�����,全面開展合作�,力爭在“十四五”期間在全國共同開發(fā)投資不少于2GW+的重力儲能電站�����。

來源 | 華創(chuàng)環(huán)保公用作者 | 龐天一�����、霍鵬浩����、劉漢軒